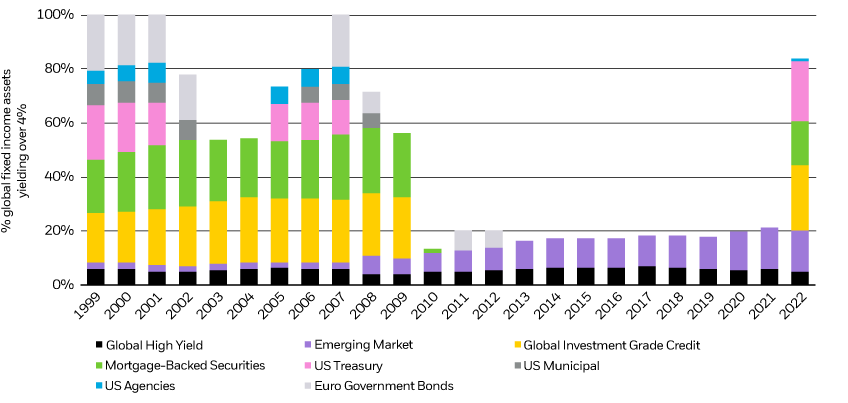

Voor beleggers in obligaties is de markt duidelijk verandert. De wereldeconomie slaat een nieuwe weg in. Het tijdperk van gestage groei, stabiele inflatie en een soepel beleid van centrale banken ligt achter on. De volatiliteit is toegenomen, de inflatie is hardnekkiger en centrale banken scherpen hun beleid aan. Daarnaast zien we dat duurzaamheid ook voor obligatiebeleggers een steeds belangrijker thema wordt1 en dat ze zoeken naar manieren om hun portefeuille af te stemmen op de transitie naar een koolstofarme economie.

1 Bron: GBI per 31 december 2022. Sinds 2015 zijn de beleggingen in duurzame obligatie-ETF’s bijna 9 keer zo hoog geworden (van USD 7,8 mld. naar USD 70,4 mld.)

Beleggingsrisico. De waarde van beleggingen en de opgebrachte inkomsten kunnen variëren. Het is niet zeker dat u uw oorspronkelijke inleg terugontvangt